自2022年以来,以美联储为首的发达国家央行开启了异常激进的加息周期,但到目前为止,通胀降温似乎有限。分析认为,当前的货币政策并没有对通胀最严重的经济部门造成实质性影响。

美联储密切监测的个人消费支出指数5月份同比增长3.8%。在欧元区,通货膨胀率为6.1%。价格增长已从峰值回落,但这似乎更多地是由大宗商品价格的逆转而非经济降温推动的。为什么自20世纪80年代以来最快的加息速度,未能将通胀率降至2%的目标?

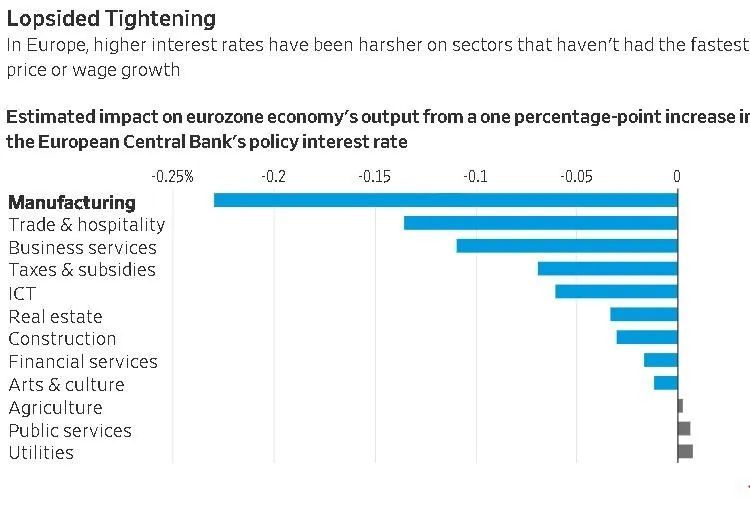

牛津经济学院(Oxford Economics)经济学家Tomas Dvorak在最近给客户的一份报告中认为,欧洲央行加息的影响“仅部分集中在推动潜在通胀的部门,而打击了当前周期滞后的部门”。

众所周知,利率制定者对大宗商品价格的降温作用不大,而大宗商品价格一直是通货膨胀的主要驱动因素。这使得央行对农业和公用事业等受全球定价影响的经济活动缺乏控制。

Tomas Dvorak的估计显示,制造业首当其冲地受到政策的影响:在货币政策影响达到峰值时,利率每提高一个百分点,制造业的产出就会下降0.23%。但制造业并不是造成价格上涨的前三大行业。

全球采购经理的调查显示,由于疫情后消费从商品转向服务,制造业已经陷入衰退一年时,以进一步加息打击制造业似乎没有必要。在重新开放酒店等服务业的过程中,价格上涨得更快,因为这些行业的债务成本并不那么重要。

受更高利率影响更小的是信息和通信公司,尽管最近这个行业裁员较多,但这些公司的工资和就业率仍有所上升,这让欧洲央行感到担忧。然而,更为复杂的是,劳动力市场紧张的行业与价格上涨之间似乎没有什么关系。

一些经济学家认为,一个大问题是,过去四十年西方经济体向服务业的巨大转变,剥夺了货币政策的影响力。根据传统理论,汽车制造商等耐用品生产商尤其能感受到更高的利率。美联储承认,服务业可能需要更长的时间才能得到控制,即使美联储仍然认为服务业是衡量劳动力市场压力的重要指标。

然而,现实更为复杂:商品通胀让美联储官员措手不及,因为商品价格没有像预期的那样对利率做出反应。

经济学家James Stock和Mark Watson在2020年的一篇论文中发现,美国个人消费品篮子中许多耐用品的价格,实际上与国内经济状况没有很强的相关性。事实上,在17个类别中,有密切联系的三个类别与服务业有关。其中包括酒店业,这是衡量通货膨胀的“核心”指标的一部分,但仍受到大宗商品的严重影响;以及租金,这是周期性的,因为繁荣促使更多人离开家乡到外地寻找机会。

随着新合同在很大程度上滞后于消费者价格指标,房屋租金增长可能会放缓。但是,正如智库Employ America的经济学家所指出的那样,房屋租金增长放缓与美联储所做的事情,没有任何直接联系。

由于加息没有达到预期的效果,央行们将其归咎于“通胀粘性”。各国央行的研究表明,政策需要18至24个月的时间才能在整个经济中产生影响。但如果这是真的,央行就不应该根据最新的通胀数据做出决定。鹰派官员最近表示,滞后时间已经缩短。

其他人则认为,从长远来看,疫情后,整个经济系统可能要求“实际”利率要高得多。市场似乎不相信这一点,这意味着他们可能没有将借贷成本的必要上升传递给经济。十年期通胀保护国债收益率已从负1%上升至1.6%左右,约为隔夜名义利率增幅的一半。

美国媒体评论称,中央银行的基础本身就存在裂缝。政策制定者对其控制通胀能力的信心,与实际能力并不匹配。控制通胀的能力,涉及劳动力市场疲软、企业根据借贷成本做出投资决策、家庭在支出和将钱留在银行之间做出选择、抵押贷款利率、房地产价值改变财富观念,引导当前通胀的市场情绪与通胀预期 。

对于试图驾驭一个无论西方经济如何发展,利率都可能在更长时间内保持较高水平的世界的投资者来说,这是一个问题。正如3月份的银行业危机所预示的那样,货币政策最有效的渠道,可能最终是破坏一些东西。